除了燃气车,没有其他亮点。

这句话,或许可以被视作近期国内重卡市场的简要概括。

在6月份的重卡销量一路飙升至二季度最高点之后,7月份的重卡市场销量,没有太大悬念地“下落”至7万辆以下。这个身处“淡季”的月份,出口销量和国内表现会形成鲜明对比吗?6月份“透支”的销量,是否对7月份市场造成了一定冲击?

请看第一商用车网带来的分析报道。

2017-2023年7月我国重卡市场销量月度走势图(单位:辆)

7月重卡销量同比上涨44% 四大特点值得关注

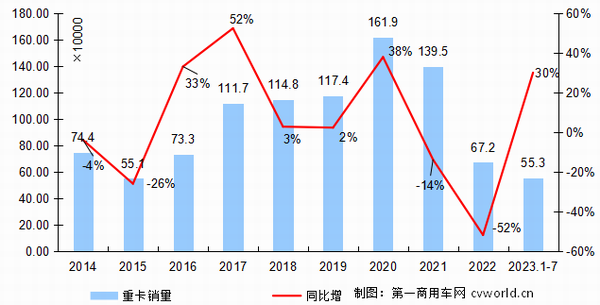

根据第一商用车网初步掌握的数据,2023年7月份,我国重卡市场大约销售6.5万辆左右(开票口径,包含出口和新能源),环比2023年6月下滑25%,比上年同期的4.5万辆增长44%,净增加约2万辆。这是今年市场继2月份以来的第六个月同比增长,今年1-7月,重卡市场累计销售55.3万辆,同比上涨30%,同比累计增速扩大了1.5个百分点。6.5万辆这个销量水平,在最近七年里属于历史第二低位,高于2022年7月,比2017-2021年的7月份销量都要不同程度地低一些。

2014-2023年7月我国重卡市场销量年度走势图(单位:万辆)

此外,7月份重卡市场约6.5万辆的月度销量水平,属于今年年内第二低,仅高于1月份(4.87万辆)。这个月的市场特点有几个方面值得关注:其一,国内开票销量(也即批发销量)表现不如国内终端销量,显示出厂家和经销商正在进行淡季去库存的工作;其次,国内终端销量同比转正(今年6月份国内终端销量出现了近五个月以来的首次同比下降)。终端销量水平目前基本可以形容为“低位稳定”,大约在4.5万-5万辆的规模,没有出现环比继续明显下降的势头(这里的“终端销量”是指终端上牌销量);第三,柴油车需求仍然萎靡不振,但燃气重卡车型持续受到用户热捧,销量高歌猛进,这也在一定程度上稳住了国内销量的中枢;第四,7月份重卡海外出口继续保持强劲势头,同比增长幅度超过55%,充分彰显出中国重卡产品和技术的高性价比优势与强大的产业链竞争力。

总体来看,尽管7月份重卡行业仍然呈现同比上升,但国内物流业和重卡市场“压力山大”的局面还没有根本改观。尤其是,经济和消费的弱复苏,以及固定资产投资的未见起色,导致市场终端销量无法实现环比较大增长,厂家和经销商订单也后劲缺乏,只有出口和燃气车“扛大梁”。

下半年重卡市场走势会如何?

7月份市场以6.5万辆“收官”,三季度和四季度市场走势又会如何呢?

首先,从目前的宏观经济迹象来看,国内终端市场销量难以出现大的“惊喜”,但也不会再“跌跌不休”(环比)。国内商用车市场是“经济市”,重卡作为跟国民经济高度强相关的行业,宏观经济的走势直接决定了重卡行业的景气度。而最近一段时间的宏观经济环境显然不容乐观:今年3-6月份,固定资产投资额连续四个月下滑:3月份同比下降0.75%;4月份再度下降17.41%;5月份又同比下降21.15%,6月份再次同比下降17.06%。再看制造业景气指数,同样已经四个月在“收缩区间”:4月份,制造业采购经理指数为49.2%,低于荣枯线;5月份再度跌至荣枯线下方,只有48.8%,环比减少了0.4个百分点;6月份PMI为49%,最新公布的7月份PMI为49.3%,仍在荣枯线下方……

固定资产投资和制造业是作为下游的公路运输行业的“货主”行业,是为运输业提供货源的两大驱动力。投资和制造业都不景气甚至在“收缩”,可供物流行业运输的货物必然是严重不足的,运力过剩、车多货少、市场萧条、运价低迷等现象便愈演愈烈。因此,为公路运输业提供交通运输装备的重卡行业,很难出现“意外之喜”。

其次,国内市场虽然是低位徘徊,但庞大的重卡保有量所释放出来的车辆更新需求,在2023年这个还算正常的年份里已经稳住了市场销量的基本盘(所谓“正常”,是相对2022年而言);再加上燃气车表现给力,让国内终端销量不会再出现持续的环比较大下滑甚至于断崖式的环比继续下降。

再次,出口下半年会继续保持强劲势头,这将是重卡市场超预期表现的关键。从目前的趋势来看,2023年重卡出口突破24万辆“指日可待”,行业出口将会创造新的历史纪录。

因此而言,下半年市场累计销量达到41万-43万辆,2023年全年重卡行业销量冲击90万辆甚至超过90万辆,还是大有希望的。从这个维度而言,今年重卡市场不管怎么看,至少已经超出了大家年初时的预期。